各部门、各单位、全体教职工:

2019年1月起公司在工资中实施了6项专项附加扣除政策,根据国家税务总局《个人所得税专项附加扣除操作办法(试行)》的规定,纳税人次年需要由扣缴义务人继续办理专项附加扣除的,应当于每年12月份对次年享受专项附加扣除的内容进行确认,并报送至扣缴义务人。纳税人未及时确认的,扣缴义务人于次年1月起暂停扣除,待纳税人确认后再行办理专项附加扣除。

为了让全校教职工继续享受国家减税政策,享受改革红利,现将有关事项通知如下:

一、确认时间:2019年12月

二、确认途径:个人所得税手机APP

三、操作流程:

1. 更新个人所得税APP版本

2. 登录个人账户及密码进入APP首页

3.情况一:2019年已经填写专项附加扣除,2020年继续在2019年基础上申报

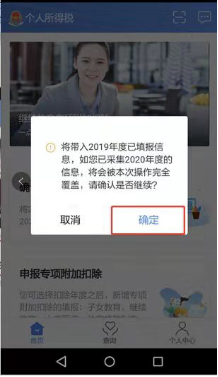

(1)点击“确认2020年度专项附加扣除”

(2)系统提示“如您已经采集2020年度的信息,本次操作完全覆盖”,确认后点击“确定”

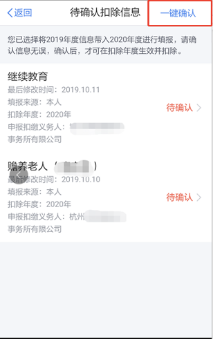

(3)可以打开专项附加扣除,核对信息;如有修改,可点击“修改”,信息确认后点击“一键确认”

举例说明:以修改赡养老人的分摊比例为例,操作如下:点击赡养老人,会出现填报详情,点击“修改”-修改“分摊方式”进行修改,修改后回到“待确认扣除信息”界面,点击“一键确认”

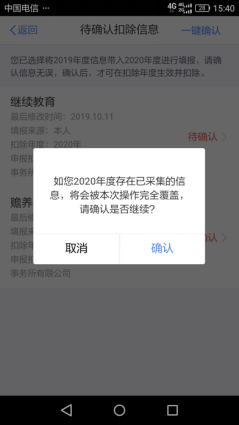

(4)系统再次提醒,点击“确认”

(5)2020专项附加扣除申报完成。如果需要查看记录,可以点击“查询”-我的记录“专项附加扣除填报记录”-切换年度查看填报记录

4.情况二:2020年在2019年的基础上新增了专项附加扣除,比如2020年1月购房开始还贷,首次享受首套住房贷款利息扣除,需要填写住房贷款利息信息。

先按“情况一”操作后,增加以下步骤:

5.情况三:2020年首次填写专项附加扣除,比照2019年专项附加扣除填写,详见附件。

6.注意事项:

(1)根据国家税务总局规定,2020年是一个新的纳税年度,子女教育父母的扣除比例、住房贷款利息的扣除方式、赡养老人分摊比例在本次确认过程中,可以更改,2020一个纳税年度不能变更。

(2)子女教育父母的扣除比例:父母可以选择由其中一方按扣除标准的100%扣除,也可以选择由双方分别按扣除标准的50%扣除,具体扣除方式在一年纳税年度内不能变更。

(3)住房贷款利息扣除方式:经夫妻双方约定,可以选择由其中一方扣除,具体扣除方式在一年纳税年度内不能变更。

夫妻双方婚前分别购买住房发生的首套住房贷款,其贷款利息支出,婚后可以选择其中一套购买的住房,由购买方按扣除标准的100%扣除,也可以由夫妻双方对各自购买的住房分别按扣除标准的50%扣除,具体扣除方式在一个纳税年度内不能变更。

(4)赡养老人分摊比例:可以由赡养人均摊或者约定分摊,也可以由被赡养人指定分摊。约定或者指定分摊的须签订书面分摊协议,指定分摊优先于约定分摊。具体分摊方式和额度在一年纳税年度内不能变更。

请相互通知。

计划财务处

2019年12月2日